LTVの計算方法とは?算出する目的や具体的な求め方について具体例を交えて解説

- 戸栗 頌平

LTVの基本は理解しているものの、実際に自社のビジネスモデルに適した計算方法・算出方法はどのように行うのが正解なのだろうか、と悩んでいる人も少なくないはずです。ユニットエコノミクスを考えながら施策実行の意思決定を行おうとしても、数多くの指標があったり、長期間のデータをもとにLTVを算出しなければ把握が難しい場合もあったりするからです。

そこで今回の記事では、LTVの計算方法や、算出する目的に加え、広告・EC・人材・サブスク・IT・金融など、業態別での具体的な計算方法をお伝えします。

LTVとは

本記事のテーマは「LTVの計算方法」をお伝えすることですが、その前にLTVの定義についてしっかりと押さえておきましょう。

実は、LTVに関する計算式は存在しているものの、どの業種・業態にも一様に適用できるものではありません。業種・業態や企業のビジネスモデル、測りたい目的に応じて、計算式に使用する指標は異なるためです。

業種・業態別の計算式の違いについて本記事の後半で見ていただく前に、LTVの定義を述べます。

LTVの定義・考え方

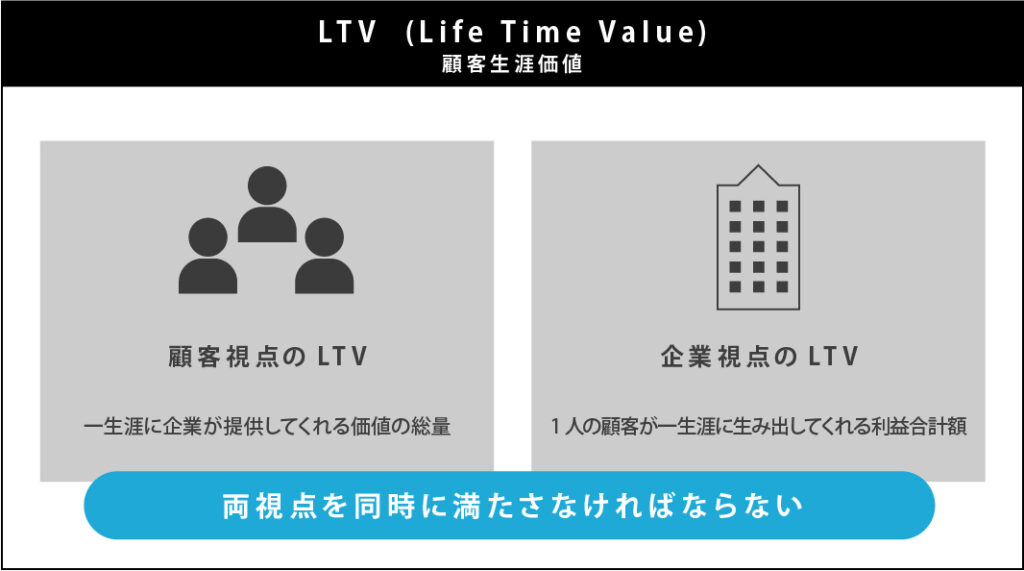

LTVとは「Life Time Value(生涯顧客価値)」と既に認識している読者も多いと思いますが、実は2つの側面について理解する必要があるといわれています。(参考:『LTV(ライフタイムバリュー)の罠』〔垣内 勇威、2023年〕)

- 企業視点のLTV

- 顧客視点のLTV

それぞれどのような考え方なのか、さらに説明します。

| 【LTVの定義】 企業視点のLTV=一人の顧客が生涯に生み出してくれる利益合計額顧客視点のLTV=一生涯に企業が提供してくれる価値の総量 【もっとも基本的な計算式】 LTV = 平均購入額 × 購入頻度 × 顧客継続期間 |

LTVを伸ばしていくためには、上記の両面を満たす必要があるのです。

「LTV」という言葉を聞くと、多くの場合「企業視点のLTV(一人の顧客が生涯に生み出してくれる利益合計額)」を思い浮かべる人が多いのではないでしょうか。

なぜ、もう一方の「顧客視点のLTV」も満たす必要もあるのか、理由を考えてみましょう。

顧客がそのブランドの商品・サービスに長期的に満足し「この製品(サービス)を利用することで、自分はメリットを得られる」と実感できなければ、その製品・サービスを利用し続ける理由にはならないでしょう。

継続利用されなければ、LTVは伸びていきません。上記で示した計算式[LTV = 平均購入額 × 購入頻度 × 顧客継続期間]に当てはめて考えてみても、お分かりいただけるのではないかと思います。具体的な業界を挙げながら、もう少し詳しく説明しましょう。

- 人材業

- 金融業

- SaaS事業

- EC事業

こうした業種で、たとえば新規顧客獲得施策(広告)に取り組んだ結果、「相談や登録は多いが、転職につながらない(人材業)」「カード発行や口座開設は多いけれど、実利用されていない(金融業)」「無料トライアルは多いけれど、本契約されない(SaaS事業)」といった悩みも多いのではないでしょうか。

これらに加えて、EC事業であれば「初回購入はされるけれど、定期利用されない」といった悩みも多いと考えられます。

- リード数を多く獲得でき、CPAも抑えられた。でも、成約数が少なく、LTVが伸びない

- 初回購入を多く獲得でき、CPAも抑えられた。でも、リピート数が少なく、LTVが伸びない

今まさに、上記のような課題に頭を悩ませる担当者も少なくないはずです。顧客が商品・サービスに満足して長期利用し、継続的な収益・売上げにつながらなければ、広告費の赤字にもつながりかねません。

この状況を打開するためには、「企業視点のLTV」だけではなく「顧客視点のLTV」を満たすことも意識しなくてはなりません。「LTVの高い顧客像を見定め、その人たちに似た行動(購買ジャーニー)を取る人の新規獲得を伸ばす」などを考えて、施策を実行していくことも必要です。

詳細は、別の記事「LTVとは」でも詳しく解説していますので、ぜひあわせてお読みいただければと思います。

LTVを計算する目的

つづいて、LTVを計算する目的の説明に移ります。LTVを計算するメリットとして

- マーケティング・営業戦略の最適化ができる

- 施策の費用対効果を計算できる

- 継続的な発展を目指せる

といった複数のポイントが挙げられます。

LTVの一般的な計算式としては下記が挙げられますが、この式が必ずしもどの業態にも当てはまるとは限らない点に注意が必要です。

| 【一般的な計算式】LTV = 平均購入単価 × 平均購入回数 |

よって、まずはLTVを算出する目的を明らかにすることで「自社が計算に用いるべき指標は?」と具体的な答えが見えてくると思います。ここから、一緒に考えていきましょう。

1.マーケティング・営業戦略を最適化するため

高価値顧客(LTVが高い顧客)を特定することで、そちらにマーケティングリソースを集中させるなど、効率的なリソース配分を行えるようになります。高価値顧客の購買傾向や、購買ジャーニーなどの行動分析をすることで、顧客維持やクロスセル・アップセル戦略に活用できるようになるでしょう。

もう少し具体的に説明します。「このお客さんはLTVが高い。高価格帯の化粧品を、毎月定期購入してくれている。しかも、何年も継続利用してくれている」と分かったとします。

- LTVが高い人と、似た購買傾向のお客さんをグループ化してみる

- そのグループが、どのようなチャネルから入ってきて買い始めたか傾向を掴んでみる

- 顧客になって以降、アップセル・クロスセルなどで、どのように購買傾向が移り変わってきたか掴んでみる

など、データ分析に取り組むことで一定の傾向が洞察できる可能性があります。(参考:Lifetime Value (LTV): What it is and how to optimise it〔Salesforce ANZ Blog〕)

すると、

- LTVの高い顧客を獲得できるチャネルがどこか分かったら、そのチャネルに新規獲得施策を集中させる

- 獲得後にアップセル・クロスセルしてもらうために、効果の高い施策は何か分かったら、その施策に注力していく

など、LTVを高めていくためのマーケティング・営業戦略を具体的に考えられるようになるでしょう。

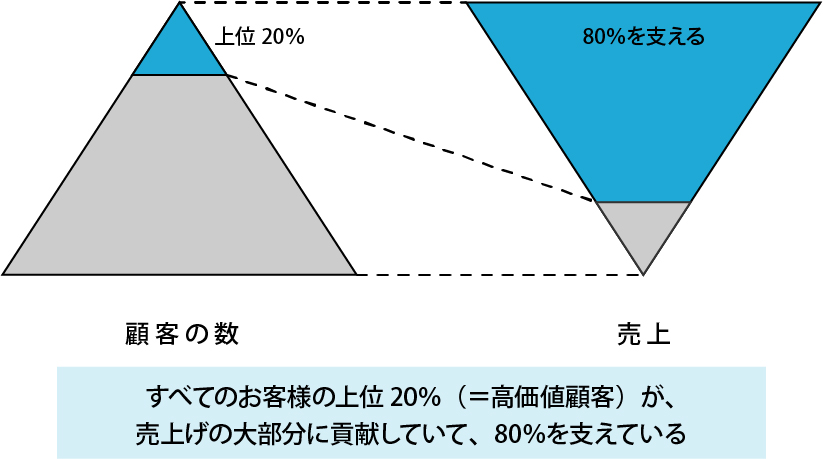

「2:8(ニッパチ)の法則」という言葉を知っている人も多いかもしれません。「すべてのお客様の上位20%(=高価値顧客)が、売上げの大部分に貢献していて、80%を支えている」という考え方です。

つまり高価値顧客を特定し、そのような買い方をする人を伸ばしていくことは、より効率良く売上げを伸ばしていく鍵だといえるのです。(参考:『実践!LTV最大化 (顧客の生涯価値を上げまくる!有名企業との25年間の取組で習得した生涯顧客の育て方)』〔齋藤 孝太、2024年〕)

2.施策の費用対効果を計算するため

LTVを計算することで、さまざまなマーケティング施策の費用対効果について「これは、続けて取り組むべき」「これは、やめるべき」といった意思決定をしやすくなるでしょう。

具体的には、LTVと顧客獲得コスト(CAC:マーケティングや広告の費用、セールスチームの給与、その他の費用を含めたもの)とを互いに照らし合わせてバランスを把握することで、より収益性の高いキャンペーンや施策を判断できるようになります。また、収益性が確保されるまでの回収期間(ペイバック期間)の分析にも役立つでしょう。

LTVがCACより大きければ(≧3)、ビジネスが健全であるということを示します。LTVを加味することなくさまざまな施策を実行していると、中には費用対効果が悪く、ビジネス全体の運営に悪影響を及ぼしている要素もあるかもしれません。よって、LTVを計算し、その値を加味してビジネスを運営する観点が必要です。

なお、LTVの具体的な計算方法や業態別の計算式は後述します。その際には、マーケティング施策の費用対効果は別途計算する必要があるという意味合いで、計算式にCACは含めていません。

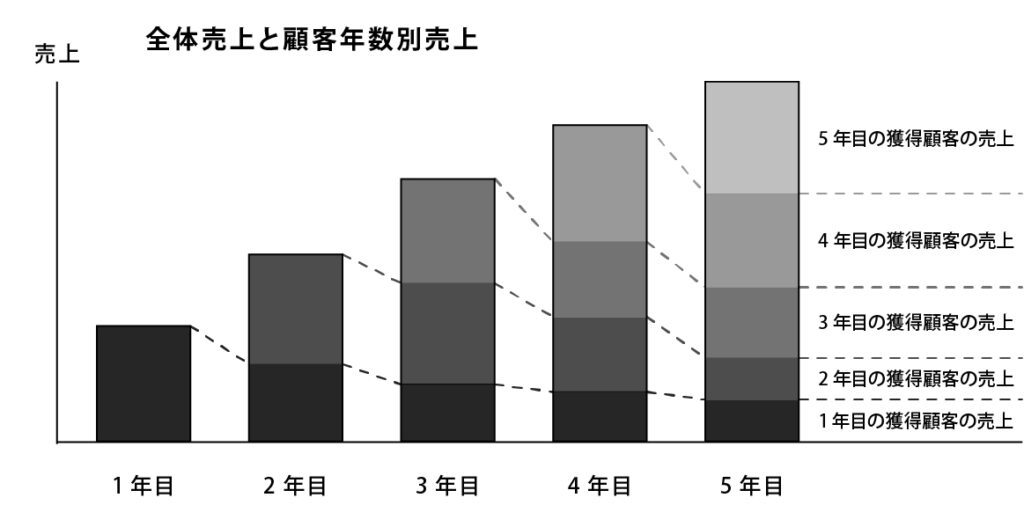

3.継続的な発展を目指すため

LTVの計算は、ファン顧客を積み重ねてブランドを成長させ、継続発展をめざす企業にとって不可欠な取り組みです。

「今月のCV数が未達だから、直近で広告施策に予算を投入して取り組みを強化しよう」といった判断もあると思います。

それも大事ですが、目先の売上げ・収益だけ追いかける施策のみに偏って実行していては、「顧客を維持してファンを育て、将来の収益を確保するためのCRMなどの取り組みに予算を取れない」といった事態にも陥りかねません。その結果、LTV向上につながらず、継続的なブランド発展を後押しできないでしょう。

LTVを計算して把握することで、「(継続的なブランド発展の観点で)LTVを伸ばすために、どの施策を強化すべきか?」「そのために適切な予算配分は?」などを、具体的に考えられるようになるのです。(参考:『実践!LTV最大化 (顧客の生涯価値を上げまくる!有名企業との25年間の取組で習得した生涯顧客の育て方)』〔齋藤 孝太、2024年〕)

LTVの算出によく用いられる指標

ここからは、LTVの算出によく用いられる指標を紹介します。下記の指標を組み合わせて、業種・業態や企業のビジネスモデルに応じてカスタマイズして算出します。

平均顧客単価(Average Revenue per Customer)

平均顧客単価(ARPC=Average Revenue per Customer)とは、「顧客1人あたりが1回の取引で支払う平均金額」を指します。

| 平均顧客単価(Average Revenue per Customer) = 総収益 ÷ 顧客総数 |

この説明を見て、「ARPU=Average Revenue per User(1ユーザーあたりの平均的な収益・売上げ)」とどう違うのだろう、と疑問を持った方もいるかもしれません。

ARPCとARPU、どちらも「いかに収益を創出できているか?」を測る指標である点では、似ているといえます。

しかし、違いが何点かあります。

ARPUは、SaaS事業などサブスクリプションビジネスでよく使用される指標です。一方、ARPCはEC事業など、さまざまな商品を取り扱っている物販で利用される指標だといえます。

その理由は、

- ARPU=ユーザー基盤全体から、企業がどれだけ効果的に収益を得ているか把握するための指標

- APRC=ユーザー基盤全体がどれだけの規模であるかに関係なく、顧客1人あたりから企業がどれだけ収益を得ているか把握するための指標

という違いがあるためです。

購入頻度(Purchase Frequency)

購入頻度(Purchase Frequency)とは、「顧客が一定期間内に行う購入回数」を指します。

| 購入頻度(Purchase Frequency) = 注文数 ÷ 顧客数(※ユニーク) |

サブスクリプション事業でも、EC事業でも、「顧客を維持すること」は、収益と利益を増やすための強力な後押しになります。

そこで、「購入頻度」そして「リピート顧客率」といった指標が、「いかに顧客を維持できているか?」を追跡するために、KPIとして一般的に使用されます。

購入頻度は、顧客の購買行動を理解し、それを踏まえた上で「次はこのようなアプローチをして、次回も購入してもらおう」などマーケティング施策を考えるために役立ちます。

顧客維持率(Retention Rate)

顧客維持率(Retention Rate)とは、既存顧客が一定期間後も継続して取引を続けている割合を指します。

| 顧客維持率(Retention Rate)(%)= (前期終了時の顧客総数ー今期中に獲得できた新規顧客数) ÷ (今期開始時の顧客総数) x 100 |

次項で説明する「解約率(Churn Rate)」の逆指標に該当します。わかりやすくいうと「どれほどの割合の顧客が、ブランドにずっとついてきてくれているか?(解約せず、利用を続けてくれているか?)」を把握できる指標です。

解約率(Churn Rate)

解約率(Churn Rate)とは、「一定期間内に顧客が取引を終了する割合」を指します。

| 解約率(Churn Rate)(%)= 一定期間中に失った顧客数÷当初の顧客数 x 100 |

たとえば、月初には顧客が1000人いたものの、月末までに200人解約したとします。その月の解約率は200÷1000×100=20%と計算されます。

前項でも触れましたが、「解約率(Churn Rate)」は「顧客維持率(Retention Rate)」の逆指標に該当します。

解約率を低く抑える、すなわち、顧客離反をできるだけ防ぐことは、特にSaaS事業やサブスクリプション事業において、長期的な収益を高めてLTVを向上させるために非常に重要です。

「5:25の法則」という言葉をビジネスの文脈で聞いたことがあるでしょうか。これは、「顧客の離脱を5%改善すれば、利益額が25%改善される」という法則です。

つまり、コストをかけて新規顧客獲得を追求するよりも、既存顧客をできるだけ維持してできるだけ長く、多く買ってもらう努力をしたほうが収益効率が良いことを示唆しています。(参考:『実践!LTV最大化 (顧客の生涯価値を上げまくる!有名企業との25年間の取組で習得した生涯顧客の育て方)』〔齋藤 孝太、2024年〕)

つまり、SaaS・サブスクリプションなどのビジネスモデルでは解約を防ぐことによってもLTVを高めることができるといえるのです。

粗利益率(Gross Margin)

粗利益率(Gross Margin)とは、「収益から原価を差し引いた利益率」を指します。

| 粗利益率(Gross Margin)(%)= (収益 – 売上原価) / 収益 × 100 |

LTVは売上ベースで考えます。しかし、実際の利益は反映できていないため、ビジネスの収益性(掛かった原価よりも、収益をしっかりと得られているかどうか)を正確に評価できません。

一方、粗利益率を考慮することで、顧客から得られる実質的な利益ベースのLTVを算出できるようになるのです。

顧客獲得コスト(Customer Acquisition Cost: CAC)

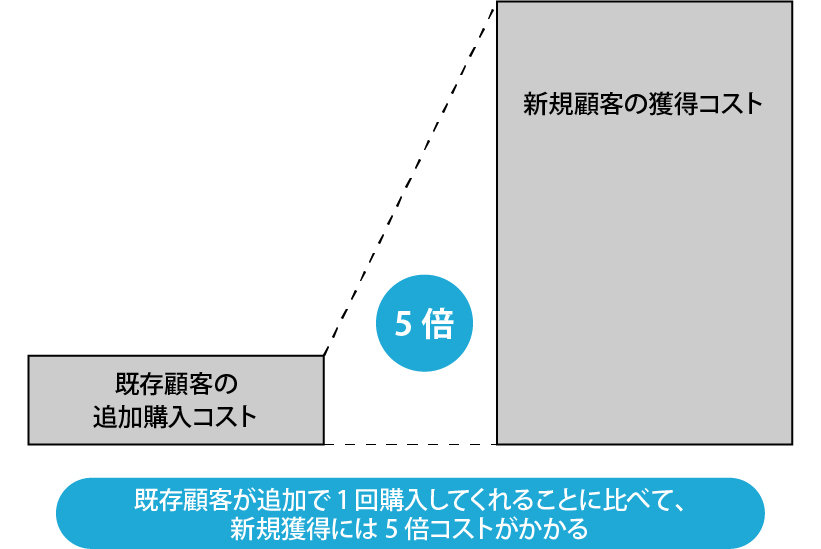

顧客獲得コスト(Customer Acquisition Cost: CAC)とは、新規顧客を獲得するためにかかったマーケティングや営業費用のことです。広告費はもちろん、他のマーケティング施策実行にかかった費用、人件費などすべて含めて考えます。

「1:5(イチゴ)の法則」という言葉があります。既存顧客が追加で1回購入してくれることに比べて、新規獲得には5倍コストがかかることを表すものです。(参考:『実践!LTV最大化 (顧客の生涯価値を上げまくる!有名企業との25年間の取組で習得した生涯顧客の育て方)』〔齋藤 孝太、2024年〕)

昨今はWeb広告費が上昇していることを鑑みると、ECやSaaS、サブスクリプション業界などにおいては新規獲得に実際にはもっとコストが掛かっているかもしれません。

よって、CACをできるだけ抑えていくよう、具体的にどの施策に注力すべきか判断することも必要です。

業態別:具体的なLTVの計算方法

前章で、LTV算出によく用いられる指標について詳しく解説してきました。

それらを踏まえた上で、ここからは具体的なLTVの計算方法を紹介していきます。

基本的なLTVの計算式を再掲すると以下の通りではありますが、業態別では、この計算式に少しアレンジを加えたほうがよい事例がいくつか挙げられます。一つずつ見ていきましょう。

| LTV = 平均購入単価 × 平均購入回数 |

広告代理店

広告代理店におけるLTVの計算方法は、次の式に当てはめるとよいでしょう。

| LTV = 平均月間売上 × 契約期間(月) × 粗利益率 |

この計算式においては、クライアント(広告主)の契約期間が短期か長期かによって、契約期間に該当する数字が大きく変わるでしょう。顧客維持率が高いほどLTVが上がるといえるため、クライアントとの長期的な関係構築(CRMの取り組み)がLTVを高める鍵となります。

EC系業種

続いて、EC系の業種におけるLTV計算式を紹介します。

| LTV = 平均顧客単価(ARPC) × 購入頻度 × 粗利益率 × 平均継続購買期間 |

平均継続購買期間は、「顧客と店舗の関係が、平均してどれぐらいの期間続くか」を示すものです。例えば「半年」「3年」といった数字です。

例:ARPC 5000円 × 年間購入頻度 4回 × 30%(粗利益率) × 3年間(継続) = 1万8000円

計算式中の変数のうち「購入頻度」および「平均顧客単価」を上げることが収益増加の鍵となるでしょう。つまりメールマーケティングを日頃から行うことや、セール情報などを定期的に届けて購入頻度アップの後押しを図るか、アップセル・クロスセル施策に取り組んで、平均顧客単価を上げようとする取り組みが推奨されます。

人材紹介・人材派遣業

次は、人材紹介や人材派遣業におけるLTV計算式です。

| LTV = 平均契約単価 × 再利用率 × 利益率 |

人材紹介や人材派遣業において、顧客企業から受け取る報酬は「紹介した人材1件あたりの報酬」となるケースが多いでしょう。紹介した人材が受け取る賃金の30%など(参考:マージン率等の情報提供について:厚生労働省、2019)がマージン報酬です。よってその報酬をもとに「平均契約単価」や「利益率」が決まると想定されます。

そのため、上記の計算式でLTVを高めていくためには、「再利用率」をいかに上げられるかが鍵となります。顧客企業にサービスをどれだけ繰り返し利用してもらえるか、CRM施策の実行や、アップセル・クロスセル施策(例:人材派遣を利用してもらい、次は人材紹介を利用してもらうなど)が重要となるでしょう。

サブスクリプションモデル

サブスクリプションモデルにおけるLTV計算式は以下のようになります。

| LTV = ARPU(平均顧客収益) × 契約期間(月) × 粗利益率 |

ユーザー基盤の中からできるだけ高いプランを利用する人が増え、長く継続し、原価(広告費やマーケティング費用、人件費など)を抑えることでLTVは高くなると想定されます。

よって、顧客の継続利用(リテンション)を促進する施策、つまり「プラン見直し(より高いプランへの切り替え訴求)」や「追加サービス提供(サブスク購入に追加して期間限定商品を単発購入してもらうなどのオプション)」がLTV向上後押しの鍵となるでしょう。

それと同時に、顧客の離反を防いで解約率(Churn Rate)を下げる取り組みも重要です。

BtoB(製造業・ITサービスなど)

次はBtoB(製造業・ITサービスなど)のLTV計算式を見てみましょう。

| LTV = 平均契約金額 × 契約更新率 × 粗利益率 × 契約年数 |

長期契約による安定収益が重視されるビジネスモデルであるため、計算式の中で特に「契約年数」の数字を上げることが重要です。

よって、顧客維持率(Retention Rate)を高め、なおかつ解約率(Churn Rate)を下げるためにCRMやカスタマーサクセスの取り組みなどを通して、日頃から顧客満足度を高めていくことが大切だと考えられます。

金融業(保険、クレジットカードなど)

最後に、金融業(保険、クレジットカードなど)のLTV計算式をお見せします。

| LTV = 平均利用額 × 利用期間(年) × 利益率 |

金融業では、顧客が利用するサービス(保険商品の契約や、クレジットカードの利用など)の種類によって平均利用額や利益率は大きく変動します。よって、LTVもまた大きく変動することとなります。

顧客がサービスラインナップの中から実際にどの商品を利用するかに関わらず、いずれにせよ長期的な契約継続が収益性に直結するビジネスモデルです。

たとえば、あるクレジットカード会社では、CRMツールを導入して日頃からメールマーケティングなどを実施し顧客とコミュニケーションを取っています。

クレジットカード入会後、企業からさまざまなアプローチをして、クレジットカードをできるだけ利用してもらう(入会・カード発行だけで終わらず、実際に稼働させてもらう)ように後押しし、LTV向上につなげています。(参考:検証チェックシートでPDCAを高速化 JCBカードは手応えのないA/Bテストからどう脱却したのか〔ECzine〕 )

まとめ

本記事では、LTVの算出方法についていくつかの業態別に具体例をご紹介しました。

さまざまな指標や計算式が登場しましたが、一つ一つの計算式は、いくつかの変数によって構成されています。計算式を活用するポイントとして、「うちのビジネスモデルで(あるいは支援先企業のビジネスモデルで)動かすとインパクトが大きくなる変数はどれか?」と着目することだといえるでしょう。

いま携わっているビジネスの中で「ここが今後大きく変化したら、求められるLTVの結果が変わってくるだろう」というポイントをぜひ見つけてみてください。すると、伸ばすべき指標が明確になります。

ビジネスの目標達成に向けて、次にどんな打ち手が必要だろうか……と思案する際のヒントとして、LTVの計算式をお役立ていただければと思います。

豪州ビジネス大学院国際ビジネス修士課程卒業。複数企業と起業を経てBtoB専業マーケティング代理店へ。その後、外資SaaSのユニコーン企業の日本法人立上げを行い、法人営業開始後マーケティング責任者として創業期を牽引。現在、日本のBtoBマーケティングの支援事業を行う株式会社LEAPTにて代表取締役。また、株式会社Shirofuneの外部マーケティング責任者を兼任。